크레딧 점수가 돈…차 살 때 1만불까지 차이

등급 따라 이자율 3배 차이

수퍼프라임 4만불에 월 801불

서브프라임은 1011불 내야

구매 전에 점수 올리면 절약

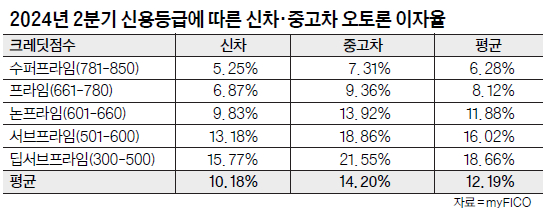

표

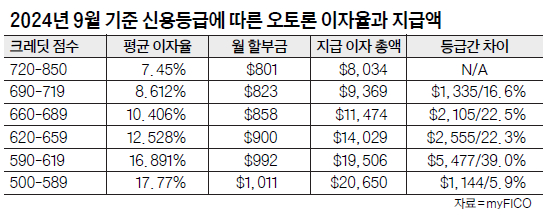

표

신용점수평가회사 익스피리언에 따르면 구매자의 크레딧점수에 따라 오토론 이자율이 2~3배 차이가 나며 이로 인해 지급 이자도 크게 불어나 결국 차를 비싸게 구매하게 된다.

오토론 신청시 가장 많이 사용되는 신용도 시스템은 FICO스코어로 점수 범위는 300~850점이다.

FICO스코어는 5개 등급으로 나뉘는데 781~850점이면 가장 좋은 수퍼프라임, 661~780점이 프라임에 해당한다. 601~660점은 논프라임이며 501~600점이 서브프라임, 300~500점은 딥서브프라임으로 좋지 않은 신용 등급으로 평가된다.

올해 2분기 신차 구매자의 평균 크레딧점수는 753점, 중고차 구매자는 689점이었으며 전체 구매자의 80%가 프라임 또는 수퍼 프라임 등급에 해당됐다.

지난 2019년과 비교하면 신차는 평균 737점, 중고차 655점으로 팬데믹을 거치며 구매자의 크레딧점수가 향상됐다.

신용등급에 따른 오토론 이자율 차이를 비교해 보면 신차의 경우 수퍼프라임이 5.25%인데 반해 딥서브프라임은 15.77%로 3배나 더 높았다. 프라임과 서브프라임 간의 차이도 각각 6.87%, 13.18%로 거의 2배에 육박했다.

중고차 역시 수퍼프라임(7.31%)과 딥 서브프라임(21.55%) 간에 약 3배 차이가 났으며 프라임(9.36%)과 서브프라임(18.86%)도 2배가 넘는 차이를 보였다. CNBC 계산에 따르면 지난 9월 자료를 기준으로 4만 달러 오토론에 60개월 할부로 차를 구매했을 경우 크레딧점수가 720~850점인 구매자는 평균 이자율 7.45%를 적용받아 월할부금이 801달러로 지급 이자 총액은 8034달러였다.

반면 크레딧점수가 500~589점인 구매자의 이자율은 17.77%로 월할부금이 1011달러로 늘었으며 지급 이자 총액도 2만650달러에 달했다.

결국, 동일 차량을 동일 조건으로 구매하더라도 크레딧점수가 나쁠 경우 매달 210달러씩, 지급 이자 총액 1만2616달러로 157%를 더 부담해야 하는 셈이다.

전문가들은 차 구매 계획이 있다면 미리 크레딧점수 개선을 위해 힘쓰는 것이 절약할 수 있는 지름길이라고 조언했다.

크레딧점수가 좋지 않을 경우 캐피털원 오토 파이낸스 등 여러 대출기관의 이자율과 수수료를 비교해 쇼핑하는 것이 유리하며 딜러나 은행을 통해 오토론 조달을 하지 못했다면 오토페이와 같은 온라인 마켓플레이스를 이용하는 것도 한 방법이다. 하지만 높은 이자율과 수수료가 붙을 가능성이 높다. 이외에도 보증인(co-signer) 옵션이 있다면 이자율을 낮출 수 있다.

크레딧점수 향상을 위해서는 각종 청구서를 정시에 납부하고 본인의 크레딧 가용률을 30%로 유지하는 것이 도움된다. 또한 가장 오래된 크레딧카드를 계속 유지하고 신규 계좌 개설은 피해야 한다.

FICO스코어는 myFICO 웹사이트(myfico.com)에서 확인해 볼 수 있다.

박낙희 기자 [email protected]

with the Korea JoongAng Daily

To write comments, please log in to one of the accounts.

Standards Board Policy (0/250자)