[올해 바뀐 세법] 표준 공제, 독신 900불·부부 1800불 인상

한 자녀 가주 EITC 최대 3995달러

CalEITC 활용 땐 3259불까지 혜택

전기차 구입 시 최대 7500불 절약

소액결제 플랫폼 세무보고 또 연기

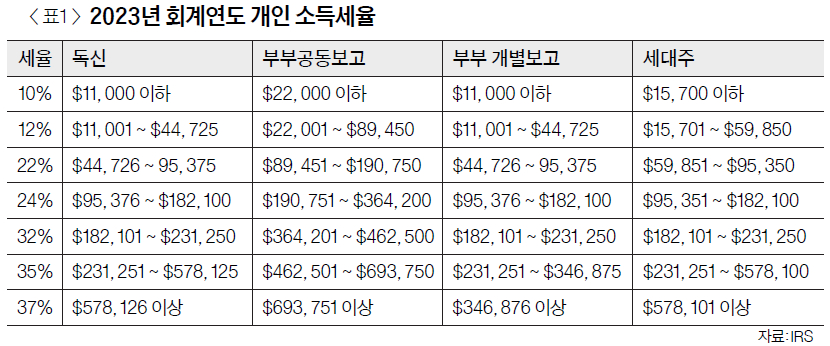

과세 구간이 상향 조정되면서 소득 수준 경계선에 위치했던 납세자들은 한 단계 낮은 세율을 적용받게 됐다.

2023년 회계연도 개인 소득세율

2023년 과세 연도 표준 공제액(Standard Deduction)은 독신의 경우 1만3850달러로 전년도에 비해 900달러 인상됐으며 부부 공동보고는 2만7700달러로 1800달러 올랐다. 부부 개별보고 기혼자는 1만3850달러, 세대주는 2만800달러로 조정됐다. 세율별 소득 수준도 확대돼 10%가 적용되는 독신의 소득 범위는 1만1000달러 이하로 전년도보다 735달러 올랐으며 부부 공동보고는 1450달러가 확대돼 2만2000달러 이하로 조정됐다. 〈표1 참조〉 22%가 적용되는 독신의 소득 범위는 전년도보다 2950달러 오른 4만4726달러부터 6300달러 오른 9만5375달러까지 인상됐고 부부 공동보고는 5900달러 오른 8만9451달러부터 1만2600달러 오른 19만750달러까지로 조정됐다.

2023년 회계연도 근로소득세액공제

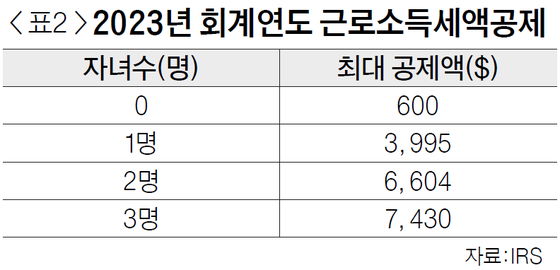

연방 세금신고 시 신청할 수 있는 EITC(Earned Income Tax Credit)는 근로 소득세 인센티브 프로그램 중 하나로 저소득근로자와 가족들에게 세금 환급을 제공해 경제적으로 취약한 계층을 지원한다. EITC는 근로자의 소득과 가족 구성원 수에 따라 변동되는데 2023년도에는 1자녀 가구 최대 3995달러부터 3자녀 가구 최대 7430달러까지 공제 가능하다.〈표2 참조〉 자녀가 없는 세금 신고자가 600달러 세액공제를 신청하려면 2023년 기준으로 25세 이상 65세 미만이어야 한다. 2023년도에 연간 최대 3만950달러의 소득을 올린 가족 또는 개인은 FTB 3514 양식을 이용해 최대 3529달러의 가주근로소득세액공제(CalEITC)를 신청할 수 있다.

▶자녀세액공제(CTC)

취업이 가능한 소셜번호를 소유한 만 17세 미만 자녀에 대해 신청할 수 있는 자녀세액공제(Child Tax Credit)는 자녀 1인당 최대 2000달러까지 받을 수 있다. 하지만 현재는 1600달러까지로 제한돼 있으며 CTC 확대법안이 의회를 통과하게 되면 2023년 1800달러에 이어 2024년 1900달러, 2025년 2000달러로 상향 조정된다. 자녀세액공제 신청은 조정총소득(AGI)이 독신이나 가구주의 경우 20만 달러까지, 부부 공동보고의 경우는 40만 달러까지 가능하다. 일하는 동안 13세 미만의 부양 자녀 또는 다른 가족 구성원을 돌보기 위해 돈을 지불하는 납세자는 소득과 관계없이 자녀 및 부양가족 세액 공제를 받을 수 있다. 부양가족 1인당 3000달러, 2명 이상은 6000달러 한도에서 보육 비용의 최대 35%까지 청구할 수 있다. 35%가 적용될 경우 각각 1050달러, 2100달러가 공제된다.

▶업무용 차량 표준 마일리지 공제

자동차 표준 마일리지 공제액이 상향 조정됐다. 업무 또는 비즈니스 목적으로 사용한 차량의 경우 1마일당 공제액이 67센트가 돼 지난해 65.5센트보다 1.5센트 인상됐다. 자격을 갖춘 현역 군인이 이사 또는 의료 목적으로 차량을 운행한 경우에는 1마일당 21센트로 지난해보다 1센트가 줄었다. 자선단체서 운행하는 차량은 법령에 따라 1마일당 14센트로 정해져 변동 없이 유지된다. 마일리지 비용 공제 대상은 승용차, 미니밴, 픽업트럭, 패널트럭 등 개솔린 및 디젤 엔진 차량뿐만 아니라 전기 및 하이브리드차도 포함된다. 이외에도 세차비, 개스비, 보험료, 수리 및 유지비, 리스비, 주차비, 감가상각비 등 실제로 자동차 관리 및 유지에 필요한 비용을 경비로 처리하는 ‘실제 비용 공제(actual car expenses)’ 방법도 있다. 단, 둘 중 하나만 선택해서 사용해야 한다. 표준 마일리지 공제를 선택한 리스 차량의 경우 리스 기간은 물론 연장 기간까지 표준 마일리지 공제 방식을 적용해야 한다. 추가 정보는 웹사이트(irs.gov/pub/irs-drop/n-24-08.pdf)에서 찾아볼 수 있다.

▶전기차 세액공제

인플레이션 감축법(IRA) 조건에 해당되는 전기차(EV)나 플러그인 하이브리드(PHEV), 연료전지 전기차(FCV)를 2023년에 구매했다면 신차는 최대 7500달러, 중고차는 최대 4000달러까지 크레딧을 신청할 수 있다. 단, 세금 보고 시 납부해야할 세금이 있는 경우에만 적용되며 세금 액수가 신차 7500달러 또는 중고차 4000달러 이하면 차액은 돌려받지 못한다. 하지만 올해 1월 1일부터 유자격자는 구매시 신차 7500달러, 중고차 4000달러까지 크레딧을 다운페이먼트로 적용해 딜러에 넘기고 할인된 가격에 살 수 있게 됐다. 세액공제 신청 자격은 연 소득이 독신 15만 달러까지, 부부 공동보고 30만 달러 이하여야 한다. 조립 장소, 부품 생산지 등 조건에 따라 크레딧 적용 여부가 결정되기 때문에 자세한 내용은 각 딜러에 문의해야 한다.

▶주거용 청정에너지 크레딧 (Residential Clean Energy Credit)

주거용 청정에너지 세액 공제는 2022년부터 2032년까지 주택에 새로 설치하는 적격 청정에너지 설비 비용의 30%까지 신청 가능하다. 2033년에는 26%, 2034년에는 22%로 세액 공제율이 단계적으로 낮아진다. 태양열 패널을 비롯해 창문, 지붕, 내장재 등을 에너지 절약형으로 개선 시공한 경우 세액 공제를 받을 수 있다. 세액 공제는 시공한 회계연도에 크레딧으로 적용된다. 납부할 세금이 크레딧보다 적다면 사용하지 않은 초과 세액 공제액은 이월하여 향후 납부할 세금을 줄이는 데 사용할 수 있다.

▶소액결제 플랫폼 세무보고

2023년부터 시행될 예정이었던 소액결제 플랫폼 거래 세무보고 규정이 다시 연기됐다. 소액결제 플랫폼 거래 세무보고란 페이팔, 벤모와 같은 송금 앱이나 이베이, 에어비앤비, 엣지 등 제삼자 플랫폼을 통해 결제된 거래액이 600달러 이상일 경우 1099-K 양식을 발행하는 규정이다. 지난해에 이어 올해 다시 연기됨에 따라 5000달러 이상의 거래에 대해 1099-K 양식이 발행되고 2025년부터 600달러 이상의 거래에 대해 적용될 예정이다. 개인 간 선물, 가족이나 지인으로부터 받은 돈은 과세 대상 소득에서 제외되며 젤 거래도 은행과 은행 간의 송금으로 간주돼 보고 대상이 아닌 것으로 전해졌다.

박낙희 기자

with the Korea JoongAng Daily

To write comments, please log in to one of the accounts.

Standards Board Policy (0/250자)