건전성 확보에 총력 쏟는 한인은행

부실 대출·리스크 관리 역점

6곳 중 4곳 무수익성 자산↓

수익성·효율성 대체로 악화

지난해 4분기 한인은행은 자산 건전성 확보에 총력을 기울인 것으로 나타났다. 다만, 고금리에 따른 대출 수요 급감 등의 경영 여건 악화로 수익성과 효율성은 부진했다.

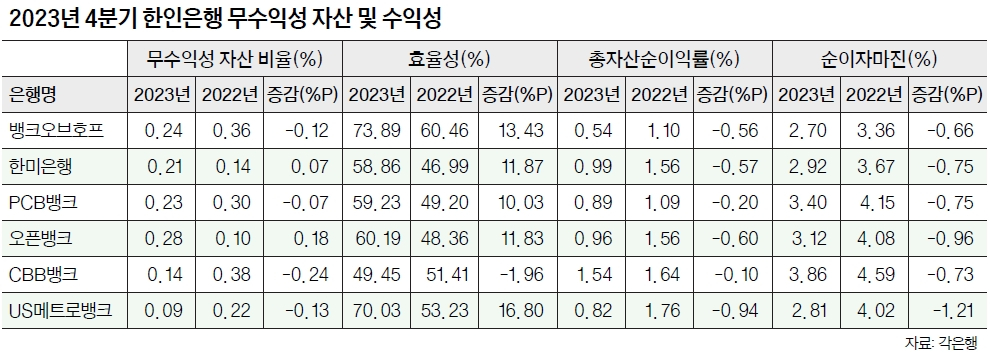

본지가 남가주에 본점을 둔 뱅크오브호프, 한미은행, PCB뱅크, 오픈뱅크, CBB뱅크, US메트로뱅크 등 한인은행 6곳의 2023년 4분기 영업 실적을 분석한 결과, 6곳 중 4곳의 무수익성 자산 비율이 전년 동기 대비 떨어졌다. 반면에, 은행의 수익성을 가늠하는 지표인 총자산순이익률(ROA)과 순이자마진(NIM)은 하락했으며 효율성도 전년만 못했다.

▶ 무수익성 자산

한인은행 6곳 중 4곳의 자산에서 무수익성 자산이 차지하는 비중이 지난해 같은 기간보다 감소했다. 〈표 참조〉

CBB뱅크가 0.14%로 전년 동기 0.38%에서 0.24%포인트나 줄어서 가장 큰 폭으로 향상됐다. 뱅크오브호프 역시 0.36%에서 0.12%포인트 줄어든 0.24%로 집계됐다. US메트로뱅크는 0.09%로 지난해 0.22%에서 0.13% 포인트나 하락해 눈길을 끌었다. PCB뱅크(0.23%)도 지난해 0.30%에서 0.07%포인트 개선됐다.

▶ 효율성

효율성은 은행이 1달러를 벌기 위해 얼마나 많이 지출했는지를 나타내는 지표다. 6곳 중 1곳을 제외하고는 모두 효율성이 전년보다 뒤처졌다.

뱅크오브호프의 경우엔, 1달러를 버는데 73.89센트를 지출했다. 비용이 전년의 60.46센트보다 13센트 더 늘었다. 이외 한미은행(11.87%p), PCB뱅크(10.03%p), 오픈뱅크(11.83%p), US메트로뱅크(16.80%p)도 효율성이 떨어졌다.

▶ 수익성

단기간 가파른 기준금리 인상 여파로 은행 영업환경이 악화하면서 은행들의 수익성은 전년보다 하락했다. 6곳 중 5곳의 ROA가 1%대 이하로 하락했다. 이는 100달러를 굴려서 1달러도 벌지 못한 은행이 5곳이나 됐다는 의미다.

특히 지난해 3월 발생한 금융 혼란 이후 남가주 한인은행들의 예금 조달 관련 비용이 크게 늘면서 예금과 대출 마진 폭도 좁혀졌다. 한인은행 6곳의 NIM이 모두 축소된 가운데 3%대를 유지한 은행은 PCB뱅크(3.40%), 오픈뱅크(3.12%), CBB뱅크(3.86%)였다.

한인 은행권은 “올해가 더 어렵다는 전망에 지난해 한인은행들이 부실 대출과 자산을 선제적으로 줄였다”며 “고금리 환경이 예상보다 길어질 수 있어서 한인은행들이 2024년에도 부실 대출 및 리스크 관리와 자산 건전성 확보에 더 역점을 둘 것”이라고 진단했다.

서재선 기자 [email protected]

with the Korea JoongAng Daily

To write comments, please log in to one of the accounts.

Standards Board Policy (0/250자)