고금리·경쟁 가열…한인은행 예금 가뭄

남가주 6곳 실적보고 분석

예대율 90%대, 적정선 넘어

수입 창구인 대출영업 제약

수익성 악화 원인될까 우려

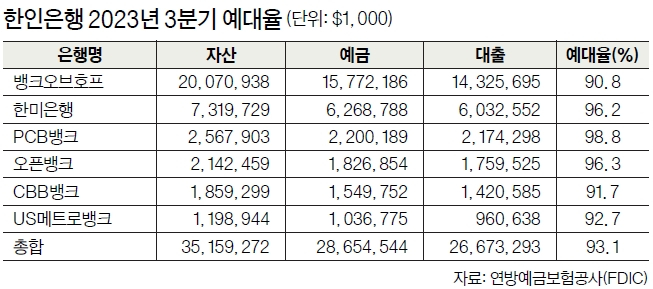

표

본지가 남가주에 본점을 둔 뱅크오브호프, 한미은행, PCB뱅크, 오픈뱅크, CBB뱅크, US메트로뱅크 등 한인은행 6곳이 연방예금보험공사(FDIC)에 제출한 2023년 3분기 실적 보고서(call report)를 분석한 결과, 대출을 예금으로 나눈 비율인 예대율은 90~98%대에 이르렀다. 〈표 참조〉

지난 3분기 한인은행 중 PCB뱅크의 예대율은 99%에 육박하는 98.8%였다. 오픈뱅크(96.3%)와 한미은행(96.2%)도 높은 수치를 보였다.

US메트로뱅크는 예대율이 92.7%, CBB뱅크는 91.7%, 뱅크오브호프는 90.8%로 집계됐다. 은행 6곳 모두 예대율이 90%를 초과해서 안심할 수 없는 상태다. 금융당국과 은행권은 80~90%의 예대율을 적정한 수준으로 평가하고 있기 때문이다.

은행들의 예대율이 중요한 이유는 은행의 재무건성성도 있지만, 예금고를 기준으로 대출 가능 금액도 결정되기 때문이다. 즉, 예대율이 높으면 은행의 수입원 창출 창구인 대출 영업에 제약이 생기고 수익성 악화로 이어질 수 있다는 것이다. 따라서 은행 입장에선 충분한 예금 확보는 매우 중요하다.

최근 급격히 오른 금리 탓에 한인은행들은 예금 확보가 예전만큼 쉽지는 않은 상황이다. 비한인 은행들도 예금 유치 경쟁에 뛰어드는 중이다. 특히 인터넷은행을 중심으로 오프라인 은행들보다 높은 이자율(APY)의 세이빙 계좌와 CD(양도성예금증서) 등의 상품을 출시하고 소비자를 공략하고 있다. 일부 인터넷 은행은 5% 후반대 이자율의 CD상품도 내놨다. 한인은행들도 예금고 확보에 적극적이다.

한 한인은행 관계자는 “대출 수요가 예전만 못하지만, 아예 없는 것은 아니기 때문에 대출 증대를 통한 수익성을 향상하려면 예금을 확보해야 하므로 은행마다 공격적으로 예금 확보에 나서고 있다”고 설명했다. 이어 그는 “예금 이자는 은행의 입장에서 비용이다. 높은 이자율로 예금을 확보하다 보니 은행의 예금 관련 비용이 상승하면서 이자 마진이 줄어들고 있다”고 한숨을 내쉬었다.

또 다른 은행 관계자는 “비싼 이자로 예금 관련 지출이 증가하면서 은행들이 경비절감을 통해 비이자 지출을 줄이고 있다”며 “기준금리가 내려가지 않는 한 한인은행들의 예금 유치 경쟁은 상당 기간 유지될 것”이라고 내다봤다.

우훈식 기자 [email protected]

with the Korea JoongAng Daily

To write comments, please log in to one of the accounts.

Standards Board Policy (0/250자)