한인은행, 고금리에 수익성 악화…예금·대출 이자 마진 좁혀져

비용 증가로 효율성도 하락

자산 건전성에 총력 기울여

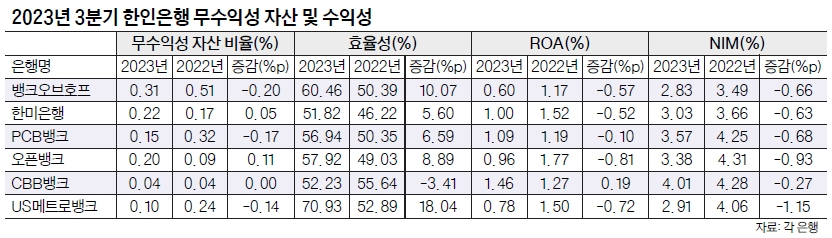

표

본지가 남가주에 본점을 둔 뱅크오브호프, 한미은행, PCB뱅크, 오픈뱅크, CBB뱅크, US메트로뱅크 등 한인은행 6곳의 2023년 3분기 영업 실적을 분석한 결과, 6곳 중 3곳의 무수익성 자산 비율이 감소했다. 또 작년 3분기 대비 총자산순이익률(ROA)과 순이자마진(NIM), 효율성은 떨어졌다. 〈표 참조〉

▶ 무수익성 자산

한인은행 6곳 중 3곳의 무수익성 자산 비율이 전년 동기 대비 하락했다. 뱅크오브호프는 지난 3분기 비율이 0.31%로 지난해 같은 기간 0.51%에서 0.20%포인트나 줄었다. 0.15%인 PCB뱅크도 작년의 0.32% 대비 0.17%포인트 개선됐다. US메트로뱅크(0.10%) 역시 2022년 3분기 0.24%에서 0.14%포인트 향상됐다. 무수익성 자산의 비율이 가장 낮은 CBB뱅크는 1년 전과 동일한 수준인 0.04%였다. 다만 한미은행과 오픈뱅크는 작년보다 각각 0.05%포인트, 0.11%포인트씩 상승한 0.22%와 0.20%였다.

▶ 효율성

은행들의 3분기 영업 효율이 지난해와 비교해서 대체로 뒤처졌다. 효율성은 은행이 1달러를 벌기 위해 얼마나 많이 지출했는지를 나타내는 지표다. 수치가 높으면 그만큼 수익 창출에 더 많은 돈을 썼다는 의미다. 6곳 중 5곳의 효율성 지표가 작년 대비 높은 수치를 나타냈다. 효율성이 가장 하락한 은행은 US메트로뱅크로 지난 3분기 70.93%를 기록했다. 전년 동기 대비 18.04%포인트 높아진 것이다. 뱅크오브호프도 60.46%로 지난해 3분기 50.39%에서 10.07%포인트 올랐다. 한미은행, PCB뱅크, 오픈뱅크, CBB뱅크 등 한인은행 4곳은 50%대의 효율성을 기록했다.

▶ 수익성

한인은행들의 수익성을 보여주는 총자산순이익률(ROA)과 순이자 마진은 작년보다 부진했다. 한인은행들의 ROA도 지난해 대비 감소했다. 특히 6곳 중 3곳의 ROA가 1% 밑으로 내려갔다. 이는 100달러를 굴려서 1달러도 벌지 못했다는 의미다. ROA가 1%를 넘은 은행은 PCB뱅크로 1.09%였다. 이는 전년 동기 대비 0.10%포인트 밑도는 수치다. 다만 CBB뱅크는 지난해의 1.27%에서 0.19%포인트 올랐다.

높은 기준금리로 인해서 은행들의 예금 조달 비용이 크게 늘었다. 이로 인해서 은행 6곳의 순이자마진(NIM)은 전년 동기 대비 모두 하락했다. 뱅크오브호프의 NIM은 2.83%, 한미은행 3.03%, PCB뱅크 3.57%, CBB뱅크는 4.01%였다. 이들 은행 모두 1%포인트 미만의 감소세를 기록했다.

한인은행권은 최근 지속된 높은 기준금리 영향으로 은행들의 수익성이 악화했다며 향후 고금리의 장기화가 예상되는 만큼 단기간 내 수익구조 개선은 어려울 것으로 전망했다. 다만 은행들의 무수익성 자산 비율이 대체로 감소한 것은 장기적 관점에서 긍정적 신호로 평가했다. 한인은행권은 또 연내 금리 인하는 기대하기 어렵다며 은행들이 자산 건전성 및 리스크 관리에 총력을 기울일 것이라고 내다봤다.

한편 연준은 오늘(31일)부터 이틀간 연방공개시장위원회(FOMC) 회의를 진행한다. 11월에는 금리 동결이 우세하다.

우훈식 기자 [email protected]

with the Korea JoongAng Daily

To write comments, please log in to one of the accounts.

Standards Board Policy (0/250자)