[은퇴설계의 실제] 스마트 은퇴설계, 현실적이고 적절한 기대수명 반영

보험사들의 기대수명 추정치가 가장 현실에 가까워

부부, 둘 중 한 명은 90대 중반까지 생존 가능성 고려

65세 은퇴 기준 최소 95세까지 준비하는 것이 바람직

인플레, 세율 등도 매우 중요한 변수로 간과해선 안돼

변수 대비한 보수적 접근 필요, 비과세 소득원도 준비

▶현실적인 기대수명

현실적인 은퇴설계를 위해서는 여러 가지 변수들을 생각해야 한다. 은퇴 후 필요한 생활비용, 은퇴 후 나올 수 있는 소득원과 금액, 은퇴 기간, 인플레이션, 이자율, 정부의 사회보장 연금 수령 시기와 금액, 증액률, 세율 등 다양하다. 이들 요인은 다 중요하지만 가장 기본적이면서도 출발부터 어긋나기 쉬운 것은 은퇴 기간이다.

보통 은퇴 기간을 생각할 때 기대수명을 기준으로 설정한다. 65세 은퇴 후 기대수명이 85세라면 20년의 은퇴 기간을 생각하는 식이다. 20년이라는 은퇴 기간을 전제로 필요한 자금 규모나 사용 가능한 생활비용, 이 비용을 충당할 소득원 등을 파악하는 것이다. 그런데 이 부분에서 전제가 잘못되면 결과적으로 낭패를 볼 수 있다. 충분할 것이라고 생각했던 은퇴자금이 너무 빨리 소진되는 상황이 올 수 있기 때문이다.

▶적절한 기대수명

기대수명을 유추할 수 있는 자료는 몇 군데서 알아볼 수 있다. 연방 사회보장국이나 질병통제센터(CDC) 등이 대표적이다. 그리고 국세청(IRS)의 최소의무인출(RMD) 기대수명 테이블이다. RMD 테이블은 IRA 등 세제 혜택을 받은 은퇴계좌 자금에 대한 강제인출 규정에 사용되는 표를 의미한다. 다음은 보험사들이 사용하는 기대수명 자료다. 이렇게 크게 세 종류의 기대수명 자료를 참고할 수 있다.

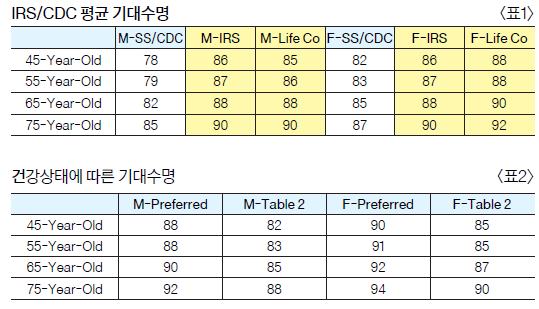

그렇다면 이 중 어떤 표를 사용하는 것이 적절할까? 대부분 사회보장국과 CDC의 기대수명 자료를 사용한다. 하지만 이를 기준으로 은퇴설계를 하는 것은 실수일 수 있다. 왜냐면 이들 기관에서 발표하는 기대수명은 IRS나 보험사들의 그것과 크게 다르기 때문이다. 〈표1 참조〉

세 종류의 남녀 기대수명 자료를 보면 사회보장국·CDC 추정치는 IRS나 보험사들의 추정치와 많이 차이가 난다. 훨씬 짧다. 이중 가장 현실적인 숫자는 보험사의 추정치다. 보험사의 추정치가 가장 현실적이고 신뢰할 만하다고 하는 것은 이것의 그들의 ‘업’이기 때문이다.

생명보험을 디자인하고 판매하는 비즈니스를 통해 수익을 만들어내는 것이 보험사이고, 그렇게 하려면 가장 현실적인 기대수명을 알아야 하기 때문이다. 이것이 잘못되면 비용 산정이 잘못되고 수익모델이 망가진다. 정부기관인 IRS도 이런 류의 추정치에 대해선 신뢰를 받지 못하지만, 기대수명에 있어서는 사회보장국이나 CDC보다 훨씬 정확한 편이라고 볼 수 있다. IRS가 추정하는 기대수명과 보험사들이 추정하는 기대수명이 비슷하다는 사실은 그래서 오히려 보험사들의 추정치에 대해 신뢰를 더 해주는 역할을 하게 된다.

위의 표는 평균 기대수명이다. 현실적인 기대수명은 사실 건강을 반영할 필요가 있다. IRS나 사회보장국, CDC 등의 기대수명 추정치는 이 부분을 반영하지 않는다. 하지만 보험사들의 추정치는 이 부분을 반영한다. 〈표2 참조〉

건강한 55세 남성의 경우 기대수명은 88세이고 여성은 91세이다. 보험사에서 테이블-2등급을 받았다면 건강이 그다지 좋지 않다는 의미인데, 이런 경우 55세 남성의 기대수명은 83세, 여성은 85세이다. 여성과 남성이 다르고 건강한 경우와 그렇지 못한 경우에 따라 5~6년의 차이가 있다. 이런 차이는 현실적인 은퇴설계에서 큰 차이로 이어질 수 있다.

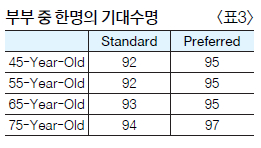

부부의 경우 둘 중 한 명이 더 오래 살 경우의 기대수명은 더 중요하게 고려될 필요가 있다. 평균적인 건강과 양호한 건강 상태에 따라서도 차이가 있지만 55세를 기준으로 할 때 대체로 여성일 가능성이 높지만, 더 오래 사는 이의 기대수명은 건강한 경우 95세로 추정되고 있다. 〈표3 참조〉

▶현실적·적절한 기대수명 중요 이유

안전하고 실현 가능한 은퇴설계를 위해서는 은퇴기간에 대한 현실적 전제가 선행돼야 한다. 잘못된 전제는 지나치게 낙관적이거나 비관적인 예상을 하게 되고, 그만큼 계획도 현실과 동떨어지게 된다. 79세까지를 준비하는 것과 95세까지를 준비하는 것은 완전히 다르다. 가능하면 보수적으로 접근하는 것이 현명하다. 부부의 경우 가능한 둘 중 한 사람은 95세까지 산다는 전제로 은퇴설계를 하는 것이 바람직할 것이다.

▶기타 변수의 중요성

기대수명과 은퇴 기간에 대한 현실적인 판단이 섰다면 이제 다른 변수들을 생각해야 한다. 인플레이션, 사회보장연금 수령액, 이자, 세율 등이 중요한 변수들일 것이다. 이 역시 보수적으로 잡고 접근하는 것이 좋다. 최근 몇 년의 인플레이션을 경험한 이들은 이제 이것이 현실적인 문제가 될 수 있다는 것을 체감하기 시작했다.

연방정부의 계속된 적자 누적과 지출 확대는 세율에 대해서도 낙관하기 어렵게 하는 상황이다. 대체로 은퇴 후 세율이 낮아질 것을 기대하지만, 소득이 줄어도 세율은 같거나 올라갈 가능성도 배제할 수 없을 것이다. 이들 변수를 정확히 예측할 수는 없다. 그러나 적어도 너무 안일한 수치를 전제로 계획하는 것보다 이 역시 가능한 보수적 접근을 통해 계획하는 것이 바람직할 것이다. IRA나 401(k)등 인출 시 세금을 내는 플랜들은 지금 세금공제를 받는 혜택이 있다. 이와 함께 지금 공제 혜택이 없더라도 나중에 세금을 내지 않으며 사용할 수 있는 소득원도 준비할 필요가 있다. 세법적인 측면에서도 분산, 다변화를 할 수 있다면 더 안정적인 은퇴 후 생활이 가능할 것이다.

표1 제목: IRS/CDC 평균 기대수명

표2 제목: 건강상태에 따른 기대수명

표3 제목: 부부 중 한명의 기대수명

켄 최 아메리츠 에셋 대표 [email protected]

with the Korea JoongAng Daily

To write comments, please log in to one of the accounts.

Standards Board Policy (0/250자)