성장보다 리스크 관리, 새 경영전략 초점

[한인은행 주총 시즌 관전법]

유동성 확보·감사 대비하며

대출 둔화·마진율 하락에도

중장기 수익성 확보가 과제

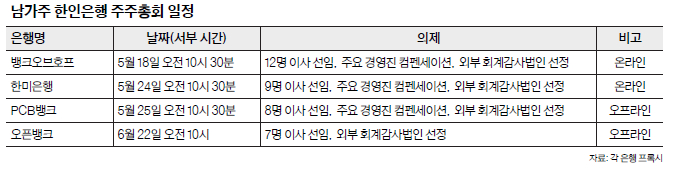

18일 뱅크오브호프를 시작으로 이달 한미은행, PCB뱅크가 각각 24일과 25일에 주주총회를 열 예정이다. 오픈뱅크는 내달 22일 예정했다. 〈표 참조〉

지난 3월 실리콘밸리은행(SVB) 등 3개 은행이 연쇄 파산하면서 은행권에 불안감이 확산한 가운데 남가주 한인은행들은 지난 1분기 외형 성장 면에서 준수한 성장세를 기록했다. 연방준비제도(Fed·연준) 역시 금융권 안정성에 대해선 자신감을 내비쳤다. 이에 따라 한인은행들의 중장기 성장 및 올해 경영 전략에 주주들의 관심이 쏠릴 것으로 보인다.

최근 은행권 경영 여건의 악조건에도 선방한 남가주 한인은행들의 ▶예금 ▶자본비율 ▶수익성 ▶부실자산 등으로 올해 주총의 관전 포인트를 정리했다.

▶예금

금융권 불안 이후 투자자들은 예금고에 큰 관심을 갖고 있다. 한인은행들의 1분기 예금고는 대체로 늘어서 눈길을 끌었다. 특히 PCB뱅크는 직전 분기 대비 예금이 4.7% 증가했다. 한인은행 6곳 모두 예금 규모가 전년 동기 대비 성장했다.

지난 1분기 남가주에 지점을 둔 한인은행 6곳의 총예금은 285억9782만 달러로 직전 분기와 전년 동기 대비 각각 0.9%, 8.5% 늘었다.

한인은행은 대부분 연방예금보험공사(FDIC)의 보증 한도액 이상의 예금을 보장하는 ICS(Insured Cash Sweep) 체킹 및 머니마켓 계좌 상품을 선보여 예금주를 안심시켰다. 일부는 선제적 대응 목적으로 연방 정부 예금보험기금(DIF)에서 대출을 받아 유동성을 확보한 것으로 나타났다.

▶자본비율

한인은행들은 감독국이 요구하는 수준 이상의 자본금을 보유하고 있다. 이는 연방 정부가 아니더라도 필요하면 자금을 충당할 수 있다는 의미다.

한인은행 모두 FDIC의 자본비율 요구 기준에 부합했다. FDIC는 자본비율 우수등급 은행 기준을 총위험 가중(Total Risk Based) 자본비율 10% 이상, 티어1 위험 가중(Tier1 Risk Based) 자본비율 6%, 티어1 레버리지(Tier1 Leverage) 자본비율 5% 이상 등 세 가지 기준으로 나눈다.

은행들의 1분기 실적 보고서에 따르면 한인은행들은총위험 가중(Total Risk Based) 자본비율이 10%대를 넘어 우수한 자본 건전성을 알렸다. 티어1 위험 가중·티어1 레버리지 자본비율도 요구치의 약 2배 수준을 유지했다. 다만 최근 은행의 연쇄 도산에 따라 은행 감독국의 자본비율 기준이 강화될 수 있다는 점은 한인은행들이 대비해야 할 사항이다.

▶수익성

2023년 1분기 한인은행들의 수익성은 동급은행 대비 준수했다. 은행 6곳의 총자산순이익률(ROA)은 약 1.38%였다. 100달러를 운용해서 1.38달러의 순이익을 올렸다는 의미다. 그러나 대출 성장세가 둔화된 데다 SBA 융자 마진율까지 하락하면서 올해 수익성 확보가 은행들이 풀어야 할 과제 중 하나가 됐다.

▶부실자산

자산 건전성을 보여주는 또 다른 지표가 총자산 대비 부실자산 비율이다. 은행 6곳 중 절반인 3곳이 부실자산 비율이 지난해 같은 기간 대비 하락했다. 특히 뱅크오브호프는 비중이 2022년 1분기 0.58%에서 0.19%포인트 하락한 0.39%였다.

한미은행(0.27%), PCB뱅크(0.12%), 오픈뱅크(0.20%)도 부실자산 비율이 높지 않은 상황이다.

한인 금융권은 “수익성을 확보하면서 자산 건전성에다 유동성까지 챙겨야 하는 등 경영 여건이 녹록지 않다”며 “은행들이 올해는 성장보다 리스크 관리에 더 집중할 것”이라고 내다봤다.

우훈식 기자 [email protected]

with the Korea JoongAng Daily

To write comments, please log in to one of the accounts.

Standards Board Policy (0/250자)