[시장변동성과 401(K)] 은퇴투자자, 펀드 팔아 현금자산 이동 피해야

현재 자산 유지·인출 계획 나눠 접근 필요

은퇴시점 멀리 있으면 장기계획으로 진행

▶타겟데잇 펀드(target-date fund)도 안전하지 않다 = 타겟데잇 펀드는 401(k) 플랜에서 가장 많이 활용되는 펀드 중 하나다. 은퇴 예상시기에 맞춰서 주식형 자산과 채권형 자산의 구성비율을 알아서 정해주기 때문에 편리하다. 은퇴시기가 다가오면 이 구성비를 점차 보수적인 쪽으로 자동 조정해주는 것이 일반적이다. 대부분 이름 끝에 해당 은퇴예상 시기의 연도로 표시된다. 어떤 타겟데잇 펀드가 2025로 끝난다면 이는 2025년을 은퇴시기로 보고 이에 맞는 리스크 수준에 적합하도록 주식형 자산과 채권형 자산의 비율을 정해준다는 뜻이다.

그런데 최근의 하락장세 속에서는 2025년에 맞춰진 타겟데잇 펀드도 만만치 않게 고전하고 있다. 대부분의 타겟데잇 펀드 2025 역시 두 자리수 하락 폭을 기록하고 있다. 은퇴가 이제 3년 남았는데 이런 식이라면 해당 은퇴 예비자들로서는 더욱 불안할 수밖에 없을 것이다.

▶채권자산의 분산기능 약화 = 올 하락장에서 타겟데잇 펀드가 특히 고전하고 있는 이유는 분산투자를 위한 채권 자산의 기능이 사실상 사라졌기 때문이다. 분산투자는 기본적으로 리스크(risk) 분산을 목적으로 하는 투자방식이다. 그리고 이를 위해서 서로 상관성이 적은 자산을 배치하게 된다. 전통적으로 채권 자산은 주식 자산과 함께 배치돼 포트폴리오 전체의 리스크를 줄이는 기능을 해왔다고 볼 수 있다.

그러나 지금의 시장환경은 채권의 분산기능을 약화시켰다. 높은 인플레이션과 이에 따른 금리인상이 채권값을 떨어 뜨리고 있기 때문이다. 결과적으로 주식형 자산과 채권형 자산의 상관성이 높아진 것이다.

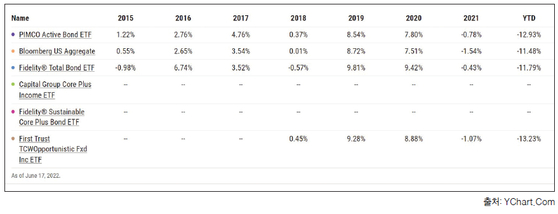

실제로 올 들어 주요 채권형 펀드들 역시 대부분 두 자리수 하락세를 보이고 있다. 타겟데잇 펀드 2025는 불과 3년후를 은퇴시기로 보고 운용되는 펀드이기에 보수적 성격이 강하고, 그만큼 채권형 자산 비중이 높은 펀드다. 그럼에도 불구, 두 자리수 하락폭을 보이고 있는 이유는 리스크 분산을 위해 기용된 채권 자산이 제 기능을 하지 못하고 주식시장과 함께 동반 하락하고 있기 때문으로 풀이할 수 있을 것이다. 〈표 참조〉

▶어떻게 해야하나? = 401(k)와 같은 은퇴플랜 내에서 이런 상황에 대처할 수 있는 옵션은 사실 제한적이다. 능동적인 리스크 관리형 자산운용이 사실상 어렵기 때문이다. 그래서 은퇴시기가 가까울수록 사실 ‘계획’이 필요하다. 이 시기는 투자와 수익 극대화가 주된 목적이 되는 시기라기 보다는 리스크 관리와 ‘income planning’이 필요한 시기이기 때문이다.

‘Income planning’은 다른 말로 인출계획, 사용계획이라고 부를 수 있을 것이다. 지금까지 모아온 자금을 잘 관리하며 은퇴기간 중 필요를 위해 요긴하게 사용하는 것이 더 중요해지는 시기라는 의미다.

개인 IRA나 일반 브로커리지, 투자성 연금 등의 자산도 현재 자신의 투자목적과 투자기간, 수용 가능하거나 필요한 리스크 수준을 고려해 어떤 계획에 비중을 두어야 하는 지 판단할 필요가 있다. 이런 개인 계좌들은 직장 내 은퇴플랜과는 달리 좀 더 다양한 투자 및 관리 옵션이 있을 수 있다.

▶팔고 나오는 것은 답이 아니다 = 지금처럼 하락세가 지속성을 띠게 되면 불안해지는 것은 인지상정이다. 그렇다고 지금 보유하고 있는 펀드를 팔고 현금 자산으로 옮겨 놓는 식이 정답은 아니다. 지금까지의 하락을 손실로 기정사실화 하는 것이기 때문이다.

그 보다는 현재 자산 중 시장의 리스크에 노출되어도 장기적인 수익성을 위해 유지할 부분과 인출 계획을 위해 필요한 부분으로 나눠서 접근하는 것이 현명할 수 있다. 좀 더 미리 준비할 수 있었다면 더 좋았겠지만 지금이라도 늦지 않다.

일부는 꾸준히 투자를 지속하면서 반등의 기회와 혜택을 볼 수 있도록 하고, 일부는 필요한 소득을 제공해줄 수 있는 안전자산으로 재배치하는 것을 고려해볼 수 있을 것이다. 이는 은퇴시기가 비교적 가깝다고 판단될 때 특히 유효한 접근법일 것이다.

반면 아직 은퇴시기까지 기간이 많이 남았다면 지금의 하락장에 너무 민감하게 대응하지 않는 것이 보다 현명하다. 물론, 자신의 리스크 성향과 수용능력을 감안해 포트폴리오를 구성했을 경우를 전제로 그렇다.

401(k)와 같은 은퇴계좌는 대체적으로 급여일마다 꾸준히 적립하는 방식이기 때문에 시장이 내려갈 때는 ‘dollar cost averaging’ 효과를 기대할 수 있다. 구매하는 투자자산의 평균비용을 낮추는 효과를 가진다는 뜻이다. 이는 장기적으로 더 많은 수익을 낼 수 있는 잠재적 기초가 될 것이다.

켄 최 아메리츠 에셋 대표 [email protected]

with the Korea JoongAng Daily

To write comments, please log in to one of the accounts.

Standards Board Policy (0/250자)