국내은행, 수익성 美절반…"관치금융이 '우물 안 뱅크' 만들었다"

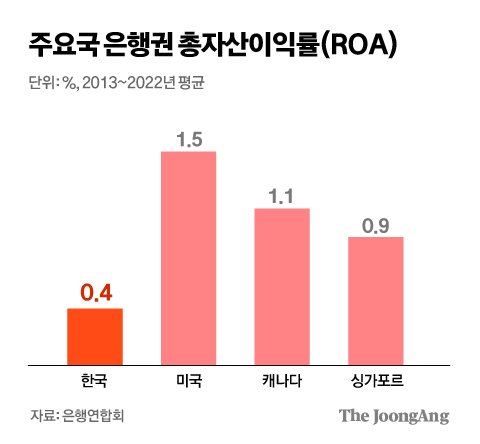

5일 금융감독원·전국은행연합회 등에 따르면 국내 은행의 순이자마진(NIM· 순수익을 자산 총액으로 나눈 수치)은 올해 3분기 평균 1.63%로, 1분기(1.68%) 2분기(1.67%)에 비해 낮아졌다. 2013년 이전까지 2% 이상을 유지하다 최근 10년간 전반적으로 하향 추세다. 2020년 기준 미국 은행들의 NIM은 3.08% , 중국은 2.25%로 같은 기간 한국(1.72%)에 비해 0.5~1.5%포인트 정도 높다. 한국 은행의 수익성이 그만큼 낮다는 의미다.

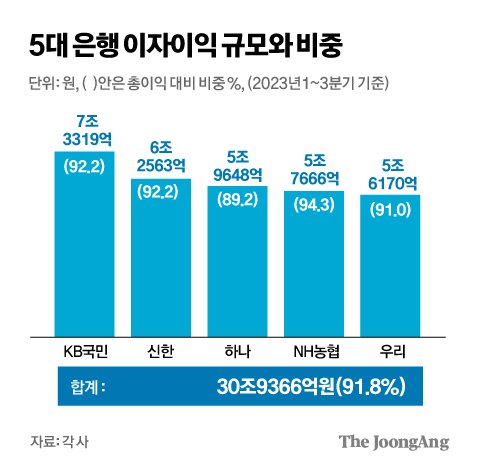

그럼에도 은행권에 '앉아서 돈번다'는 비판이 쏟아지는 이유는 이자이익 중심의 사업 구조 때문이다. 올해 1~3분기 기준으로 KB국민ㆍ신한ㆍ하나ㆍ우리ㆍNH농협 등 5대 은행의 이자이익은 총 30조9366억원으로 사상 최대다. 총이익에서 이자이익이 차지하는 비중은 91.8%에 달한다. 지난해 말 글로벌 100대 은행의 이자이익 비중이 60% 수준인 것과 비교하면 1.5배 이상이다.

사실 비이자이익을 높이는 확실한 방법 중 하나는 ‘수수료 장사’다. 예컨대 미국 은행들은 예금 계좌 유지 명목으로 월평균 13달러의 수수료를 떼어간다. 예금액이 ‘최소 잔액’에 못 미치면 월 25달러 안팎의 비용을 청구한다. 이런 방식으로 지난해 미국 4대 은행(JP모건ㆍ뱅크오브아메리카ㆍ씨티은행ㆍ웰스파고)이 거둔 예금계좌 관련 수수료는 15조 3450억원, 총수익의 4.2%를 차지했다. KB경영연구소는 국내은행이 미국 주요은행 수준의 예금계좌 관련 서비스료(총예수금의 0.27% 수준)를 받으면 비이자이익 비중이 약 9.3%포인트 상승할 것으로 추정했다.

최근 상생금융안 마련을 준비 중인 은행은 외국인 투자자의 신뢰 저하도 걱정이다. 은행주의 코스피 대비 초과하락세는 6주째 이어지고 있다. 최정욱 하나증권 연구원은 “은행권이 고금리로 대출받은 소상공인ㆍ자영업자의 이자를 일부 돌려주는 캐시백을 충당금 또는 영업비용 형태로 선인식할 경우 4분기 실적은 컨센서스를 대폭 하회할 공산이 크다”며 “이는 배당에도 영향을 줄 수밖에 없다”고 짚었다. 다른 은행 관계자는 “해외 기업설명회(IR)를 통해 은행 투자를 독려하기도 민망한 상황”이라고 전했다.

김경희.오효정(amator@joongang.co.kr)

with the Korea JoongAng Daily

To write comments, please log in to one of the accounts.

Standards Board Policy (0/250자)